炒股就看金麒麟分析师研报,权威,专业,及时,全面配资知名股票配资门户,助您挖掘潜力主题机会!

1. 提供了更高的投资回报机会:杠杆10倍意味着投资者可以用较小的资金进行更大规模的投资,从而有机会获得更高的投资回报。

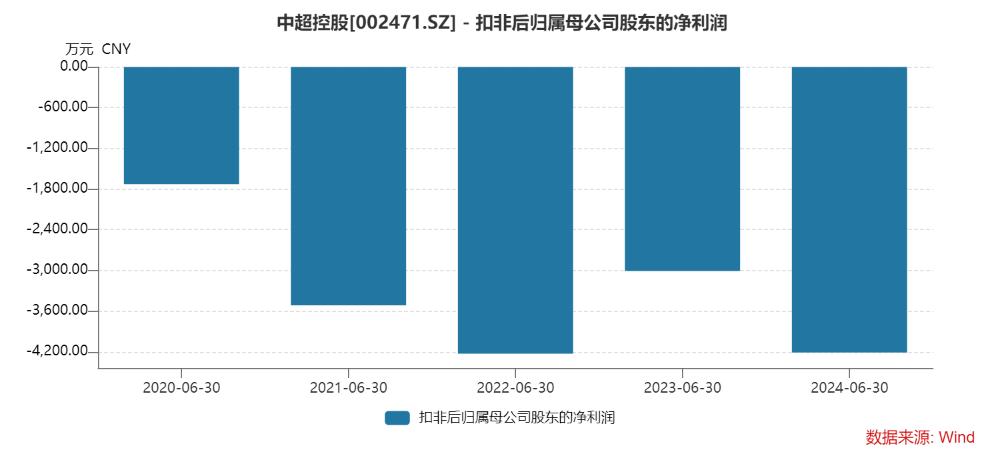

自2023年第四季度以来,中超控股(维权)(002471.SZ)的扣非归母净利润就一直处于亏损状态。

近日,中超控股发布2024年半年报,公司实现营业总收入23.68亿元,同比下降14.72%;归母净利润为-2013.47万元,2023年上半年盈利2.47亿元;扣非归母净利润为-4209.66万元,同比下降39.88%。

值得注意的是,中超控股2024年上半年的短期债务、货币资金、经营活动净现金流存在差额,持续下降的流动比率、速动比率也折射出这家上市公司短期偿债压力的逐渐增大。

有意思的是,尽管中超控股的业绩亏损、股价表现不佳,但是有些外资机构却时不时出现在该公司的前十大流通股股东之中。

8月1日,时代周报记者给中超控股证券部发去了采访邮件,但是截至发稿时尚未得到对方回复。

连续5个中报扣非净利润亏损

扣非归母净利润是一个能够更准确地反映公司主营业务盈利状况的指标,因此投资者在分析上市公司财务数据的时候往往更关注该指标。

2024年上半年,中超控股的扣非归母净利润亏损4209.66万元,分季度来看,第一季度亏损2835.42万元,第二季度亏损1374.24万元,此前的2023年第四季度扣非归母净利润也是亏损的。

时代周报记者制表

如果将时间拉长,自2020年以来,中超控股已经连续5个中报(2020-2024年)的扣非归母净利润均处于亏损状态;且2022年末、2023年末,中超控股的扣非归母净利润都是亏损的,这也侧面反映出该上市公司的主营业务盈利能力不佳。

图片来源:Wind

图片来源:Wind 中超控股主要从事电线电缆的研发、生产、销售和服务,主要产品包括电力电缆、电气装备用电线电缆和裸电线及电缆材料、电缆附件等五大类产品。

对于营业收入下降的原因,中超控股在2024年半年报中的解释是,“受公司主要原材料铜价大幅上涨等因素的影响,本期客户下单、发货滞后,导致营业收入减少。”

对于归母净利润亏损的原因,中超控股解释了三个原因,一是“去年同期公司武汉‘众邦保理’案件胜诉,公司冲回该诉讼在2019年计提的预计负债27279.05万元,剔除该因素去年上半年公司归属于上市公司股东的净利润亏损2538.92万元。”二是“2023年度公司实施了限制性股票激励计划,根据企业会计准则的相关规定,本报告期内,公司需计提4110.70万元(考虑所得税因素后)的股份支付费用,减少净利润,剔除该不可比因素,公司今年上半年公司归属于上市公司股东的净利润为2097.22万元;剔除上述不可比因素,本报告期,公司归属于上市公司股东的净利润实现盈利且同比增加4636.14万元,同比增长182.60%。”三是“目前公司有在手订单约30多亿元(其中国网及电力系统等大型央、国企在手订单占比80%以上),在手订单充足,但受公司主要原材料铜价大幅上涨等因素的影响,本期客户下单、发货滞后,导致营业收入减少,相关利润尚未实现。”

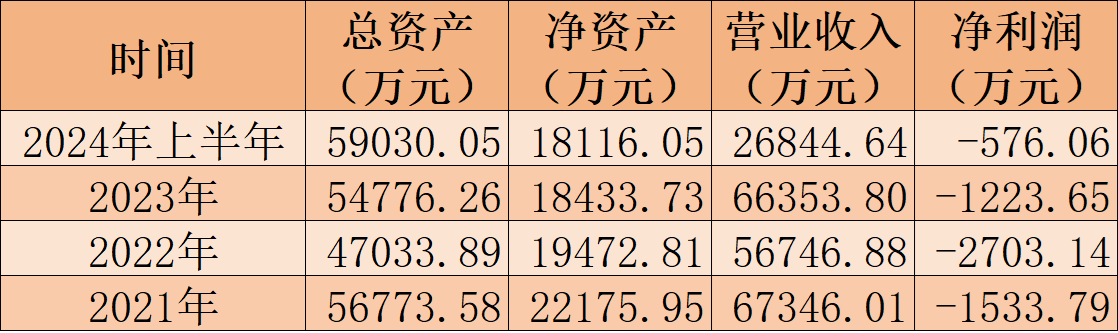

值得注意的是,中超控股的全资子公司江苏远方电缆厂有限公司(以下简称“远方电缆”)2024年上半年净利润亏损576.06万元,在过去三年(2021-2023年),远方电缆的净利润分别亏损了1533.79万元、2703.14万元和1223.65万元。

时代周报记者制表

短期偿债压力逐渐增大

截至2024年6月末,中超控股的非经营性资金占用总额合计约2亿元。占用主体包括前控股股东、实际控制人及其附属企业,还有上市公司的子公司及其附属企业等。

其中,前控股股东、实际控制人及其附属企业占用资金余额合计约为7448.86万元,占用形成原因是因判决代承担保理融资款及相关费用。

何时能够要回这些资金,中超控股还没有给出一个具体的时间表。

截至2024年6月末,中超控股的“经营活动产生的现金流量净额”约为-3998.85万元,同比下降2101%,原因是“报告期内,公司压缩供应链合作规模,应付账款较年初下降了8271.04万元”;“投资活动产生的现金流量净额”约为-4361.79万元,同比下降261.02%,原因是“较同期相比,处置固定资产、无形资产和其他长期资产收回的现金净额减少2519.86万元,购建固定资产、无形资产和其他长期资产支付的现金增加4302.07万元”;“筹资活动产生的现金流量净额”约为-7381.08万元,同比增长21.08%,前两个现金流指标下降,直接导致该上市公司的“现金及现金等价物净增加额”约为-15728.10万元,同比减少393.75%。

“经营活动产生的现金流量净额”与“投资活动产生的现金流量净额”之和约为-8360.64万元,经营活动无法覆盖投资活动的资金需求,而其“筹资活动产生的现金流量净额”也趋紧,如何解决融资问题是该公司应该尽快解决的问题。

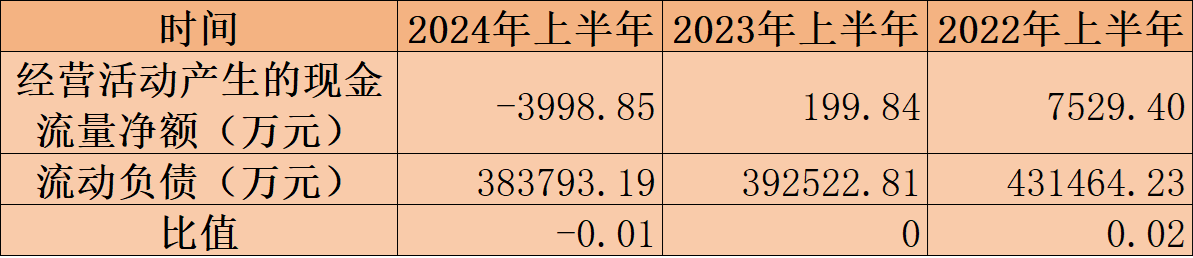

有一个指标值得重点关注,即中超控股2024年上半年末的流动负债约为38.38亿元,“经营活动产生的现金流量净额”与其的比值约为-0.01,而2023年上半年、2022年上半年的比值分别为0与0.02,呈现持续下降的态势。

时代周报记者制表

截至2024年6月末,中超控股的资产负债率为70.11%,较2023年末70.27%下降了约0.16个百分点,但是该公司的短期偿债指标也呈现了下降的态势。

2023年末,中超控股的流动比率、速动比率和现金比率分别为1.10、0.96和0.28,到了2024年6月末,上述三个指标分别降至1.08、0.88和0.25,其中货币资金约为8.23亿元,短期借款约为18.28亿元,短期偿债压力明显增大。

在2024年第二季度末,原本持有373.3071万股的巴克莱银行退出了中超控股前十大流通股股东,新进入的是持有529.7404万股的摩根大通证券(J.P.Morgan Securities PLC-自有资金)。

截至8月2日,中超控股以下跌2.25%报收2.17元,公司市值跌至30亿元左右。

(文章来源:时代周报)

文章来源:时代周报文章作者:韩迅

原标题:中超控股连续5个中报扣非净利润亏损 短期偿债压力逐渐增大配资知名股票配资门户

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP